債権流動化

新たな資金調達手段

お客様が保有している優良な債権を、譲渡することにより、資金調達を行うスキームです。

債権流動化とは?

お客様が保有する売掛債権、手形債権、診療報酬債権等を特別目的会社(SPC)に売却し、決済期日等が到来する前に、資金調達を行うことです。

債権流動化のメリット

POINT 01

オフバランスによる

経営効率化

-

お客様が保有する資産を売却(オフバランス)することにより、自己資本比率や使用総資本事業利益率など、主要な財務比率の改善を図ることができます。

-

また、債権流動化により、有利子負債の拡大を抑制することができます。

POINT 02

資金調達手段の

多様化

-

銀行借入以外の資金調達手段には社債やCPといった直接金融による手法がありますが、調達規模・コスト・手続き等により様々な制限がございます。

-

債権流動化においてはこれらの調達手法に加えて債権売却という一種の直接金融を提供するものですが、譲渡債権のクレジットを活用して比較的低利の短期資金を機動的に調達できます。

POINT 03

資産の質による

ファイナンス

-

お客様がお持ちの優良な資産を裏付けとするファイナンスにより、比較的低利の資金調達を図ることができます。

-

割引手形に比べて低利の調達手段となる場合があります。

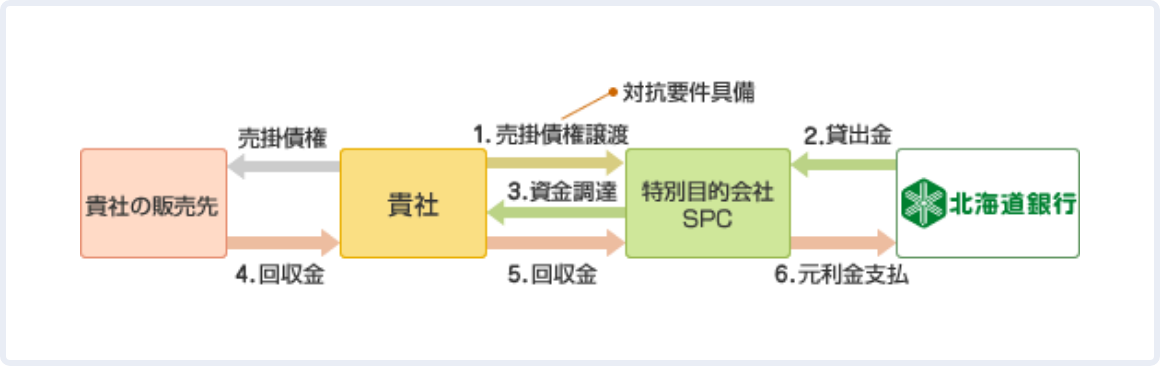

債権流動化の仕組み

ご注意

-

債権流動化業務の受託に際しては、所定の審査がございます。

-

税務・会計・法務等については、お客様の顧問税理士・会計士・弁護士等の専門家とご相談の上、お客様の独自のご判断によりご契約ください。

-

債権流動化のご利用には、買取割引料ほか、所定の手数料が必要です。

-

詳しくは、法人融資のお取扱いのあるお近くの北海道銀行各本支店までお問い合わせください。