資産運用を成功させるポイント

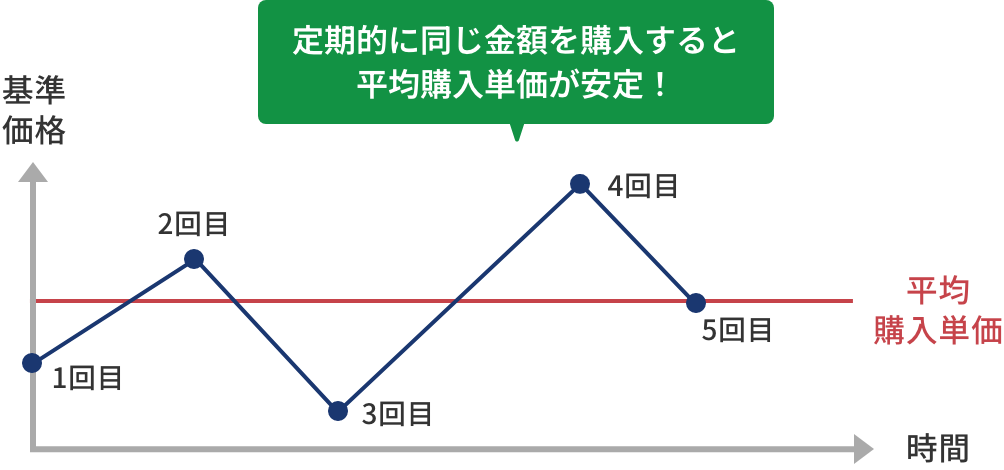

投資信託はリターン(収益)の期待もできますが、リスクもある金融商品です。リスクとは何かを知ることが資産運用の第一歩です。リスクを完全になくすことは出来ませんが、「投資対象の分散(資産分散)」、「中長期で運用」、「時間分散」といった基本的な考え方を学ぶこと、「コア・サテライト運用」などの運用手法を実践することでリスクを軽減することができます。

投資信託の主なリスク

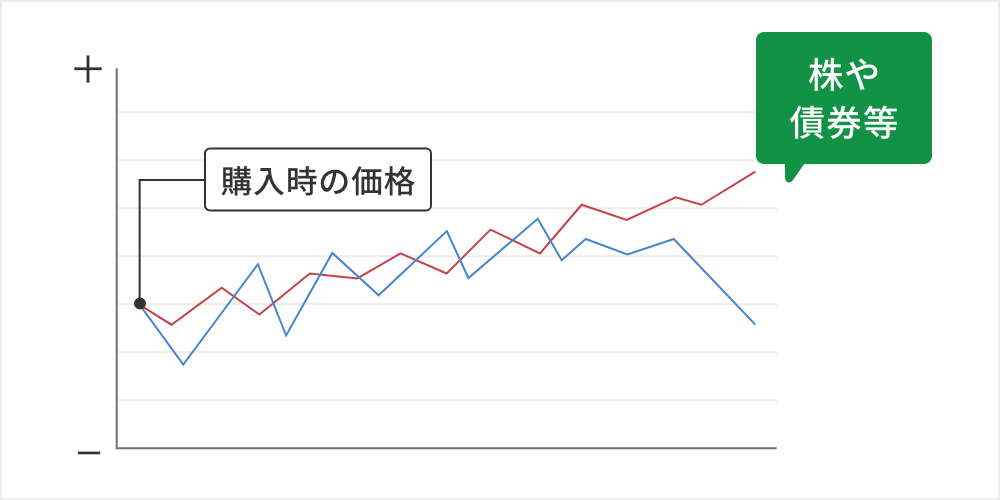

投資対象とする株式や債券の価格の変動によって生じるリスクのことです。株価・債券価格やその会社の業績・需給関係、市場金利、経済環境等の影響を受け変動します。

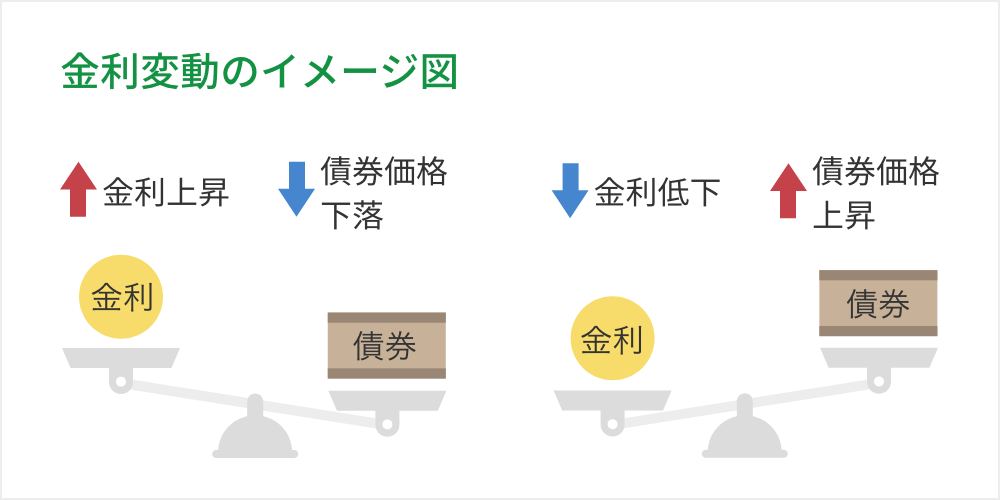

市場金利の変動が債券の価格に影響を及ぼすリスクのことです。一般的に金利が上昇すると債券価格は下落し、金利が低下すると債券価格は上昇します。

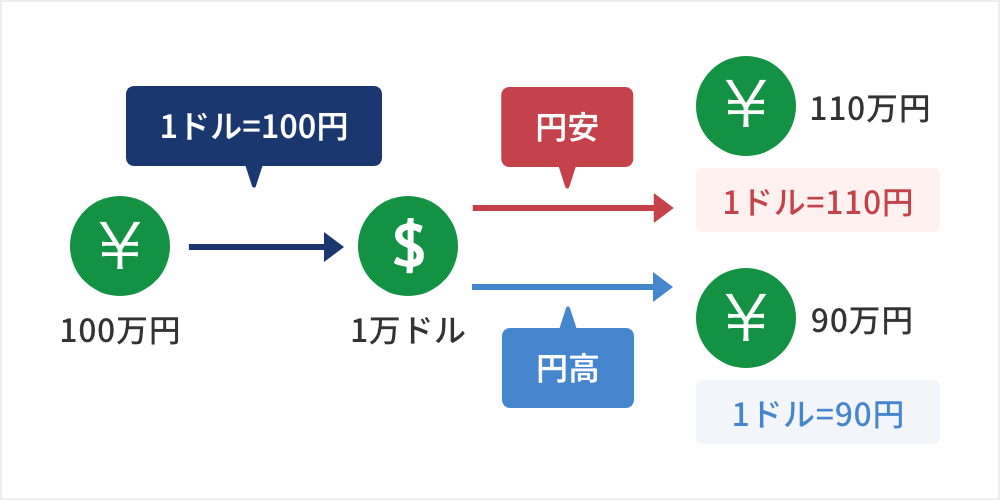

為替相場が変動することによって生じるリスクのことです。為替は国内外の政治・経済情勢など様々な環境に影響を受け変動します。外貨建て商品の場合はこの為替変動の影響を受けます。一般的に円高の場合は基準価額の下落要因となります。

投資対象国や地域において、政治・経済情勢の変化や新たな取引規制ができた場合、基準価額が想定以上に下落したり、方針に沿った運用が困難となることがあります。

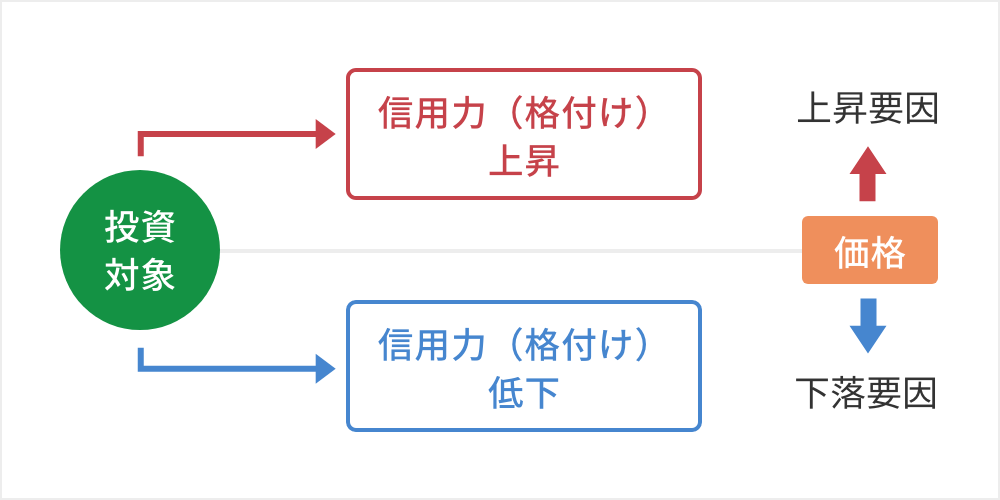

株式や債券の発行体(国や企業など)の経営・財務状況等の悪化によって生じるリスクのことです。発行体の倒産などの理由により、分配金や償還金があらかじめ決められた条件で支払われないこともあります。

投資対象とする銘柄を売買する際に、市場規模や取引量など市場に十分な需給がなく、市場実勢から期待される価格で売買できないリスクのことです。

リスクとリターンの関係

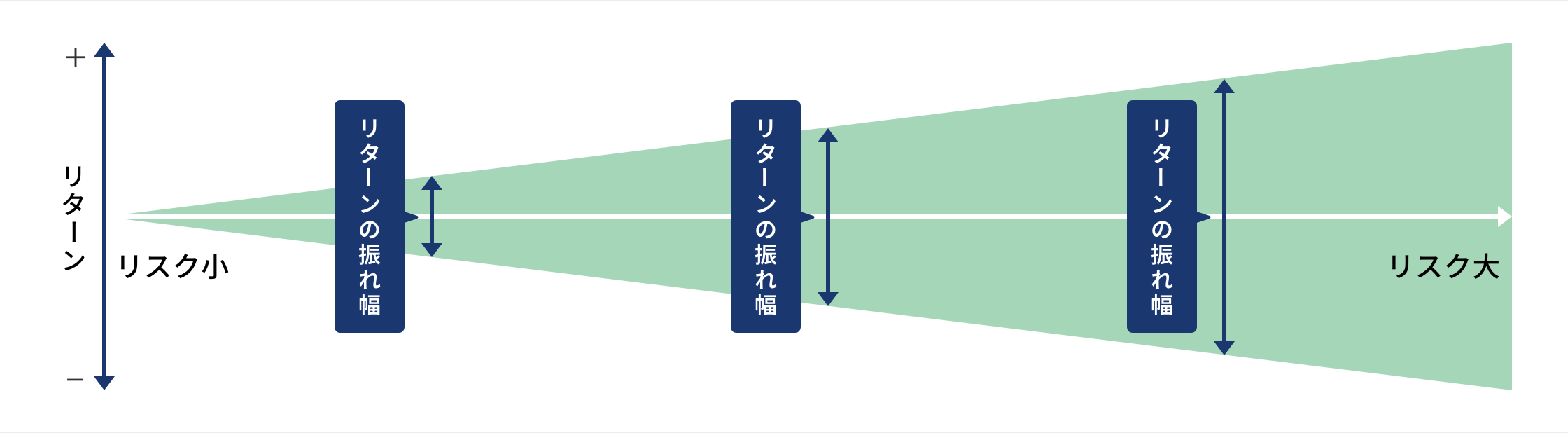

リスクとは『損すること』ではありません。投資信託のリスクとは、リターン(収益や損失)の『振れ幅の大きさ』のことです。

リスクが低い資産ほどリターンの振れ幅が小さく、リスクが高い資産ほどリターンの振れ幅が大きくなります。

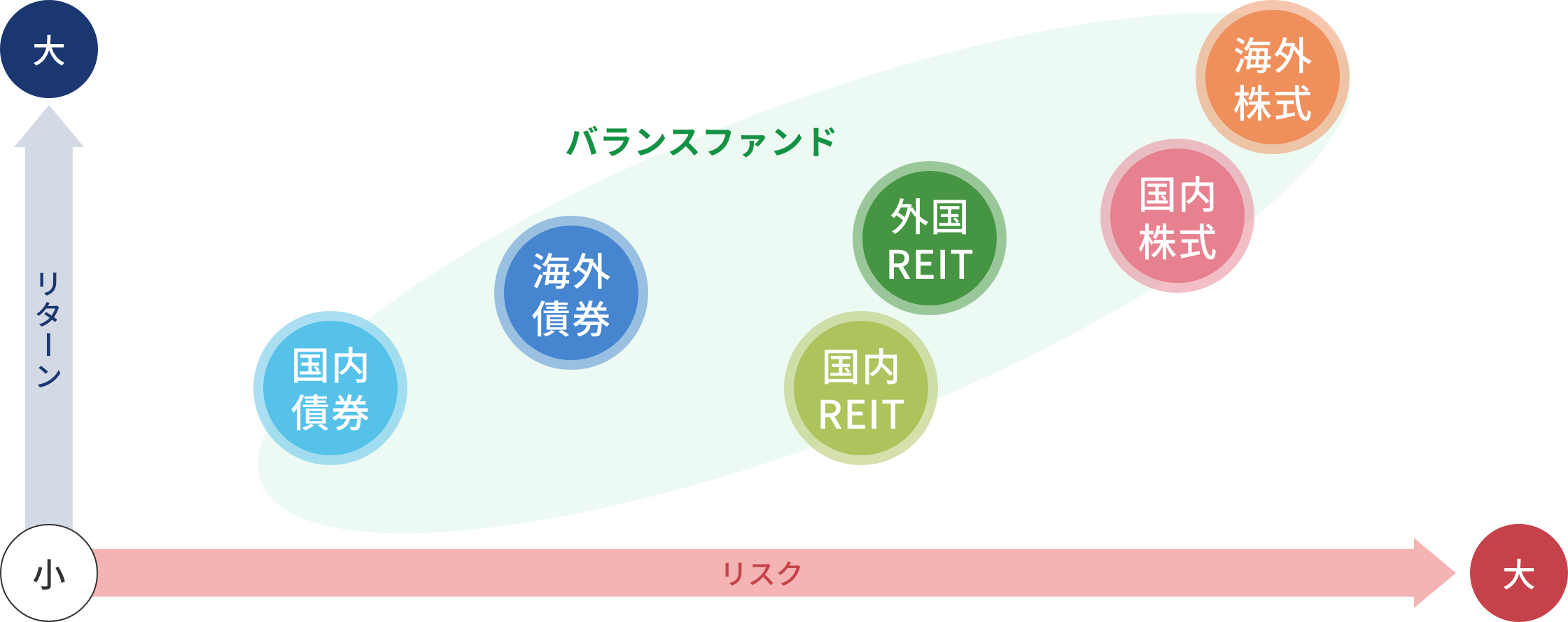

投資する対象が違えば、リスクやリターンの大きさも異なってきます。お客さまご自身がどのぐらいのリスクを許容できるか考えながらご検討ください。

リスクと上手に付き合う

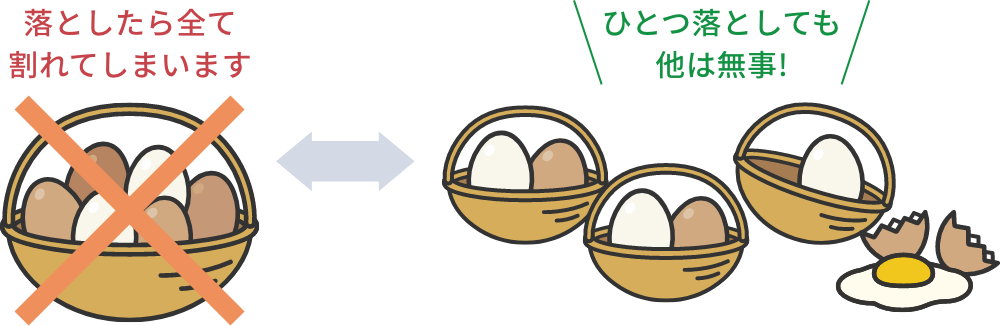

投資対象の分散(資産分散)

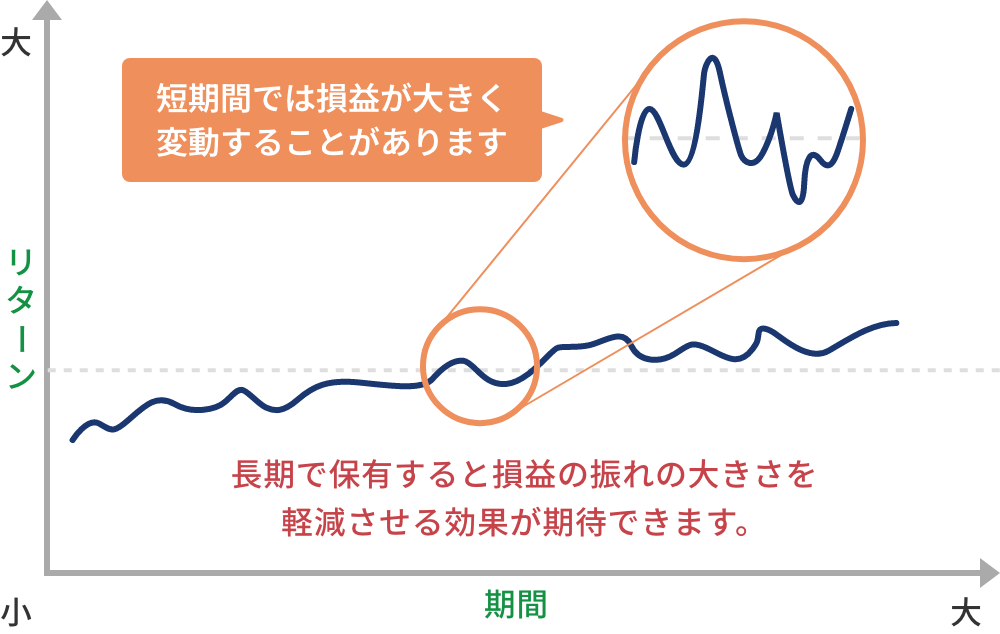

中長期で運用

コア・サテライト運用

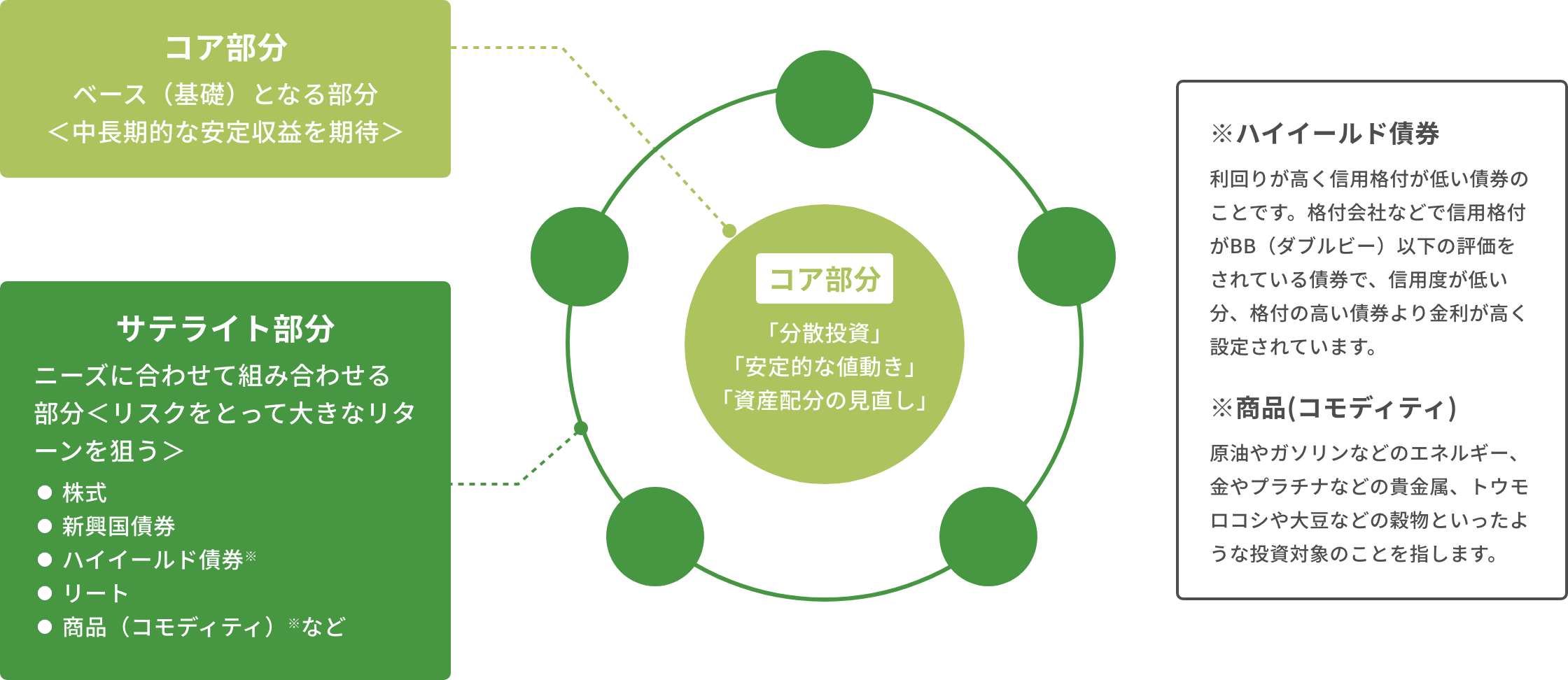

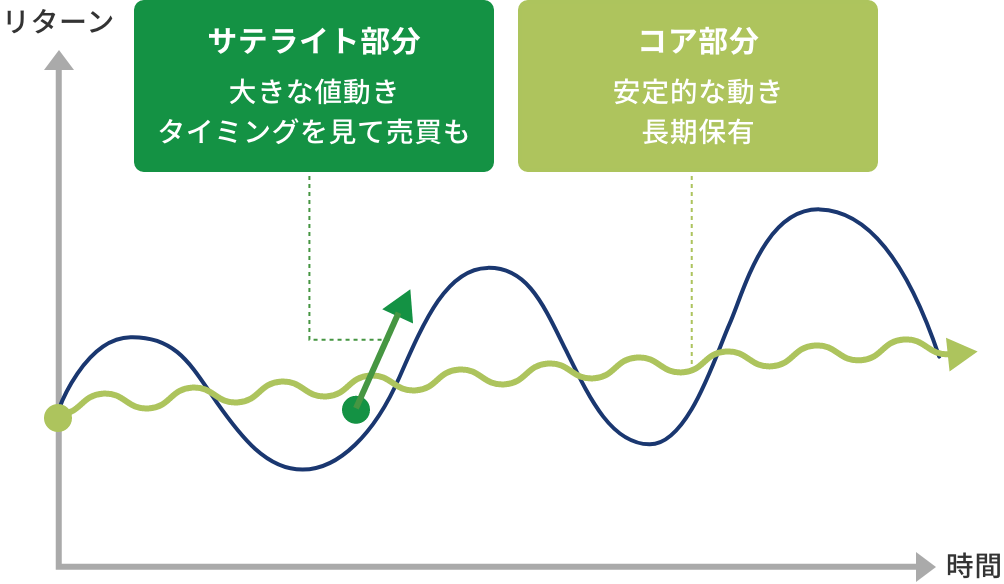

『コア・サテライト運用』とは、運用する資産をコア(守り)の部分とサテライト(攻め)の部分に分けて運用する投資手法です。コアでリスクを回避しつつ、サテライトで高いリターンを目指します。

コア・サテライトのそれぞれの役割

資産運用のゴールを考えよう

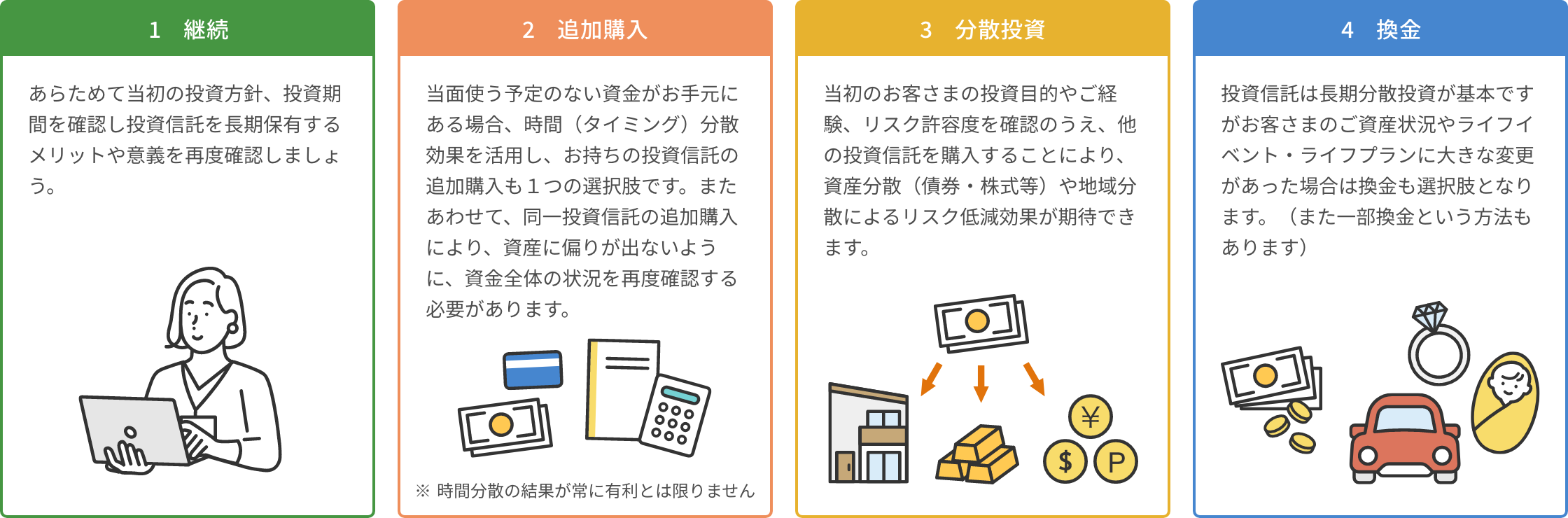

投資信託による資産運用スタート後、ゴールをどのように考えるべきでしょうか?

お客さまのご資産状況やライフプランに変更があった場合、どんな打ち手があるか考えてみましょう。

定期的な「見直し」で、中長期的な収益確保目指しましょう

北海道銀行で一緒に考えてみませんか?ぜひご相談ください。

お問い合わせ・ご相談

お電話でのお問い合わせ

北海道銀行 資産運用コールセンター

(「*2」を選択願います)

受付時間 9:00〜17:00(土日祝・年末年始を除く)

011-818-1113(有料) フリーダイヤルをご利用いただけない場合